Prêt immobilier : les règles du HCSF seront contraignantes dès 2022

On vous en dit plus sur ces règles qui concernent la production de crédits et les conditions pour en obtenir un.

Quelles sont les règles du HCSF ?

Pas de nouveauté du côté des mesures, elles restent inchangées et concernent la durée, le taux d'effort et le volume de production dérogatoire.

Pour aller plus loin : 63 000 ménages emprunteurs de retour en 2021 !

Pour aller plus loin : 63 000 ménages emprunteurs de retour en 2021 !Vous pouvez retenir que les crédits octroyés en 2022 ne pourront pas dépasser :

- 35% taux d'endettement (taux d'effort de l'emprunteur)

- 25 ans et jusqu'à 27 ans (durée maximale de l'emprunt)

- 20% de production peuvent déroger à ces règles (par trimestre)

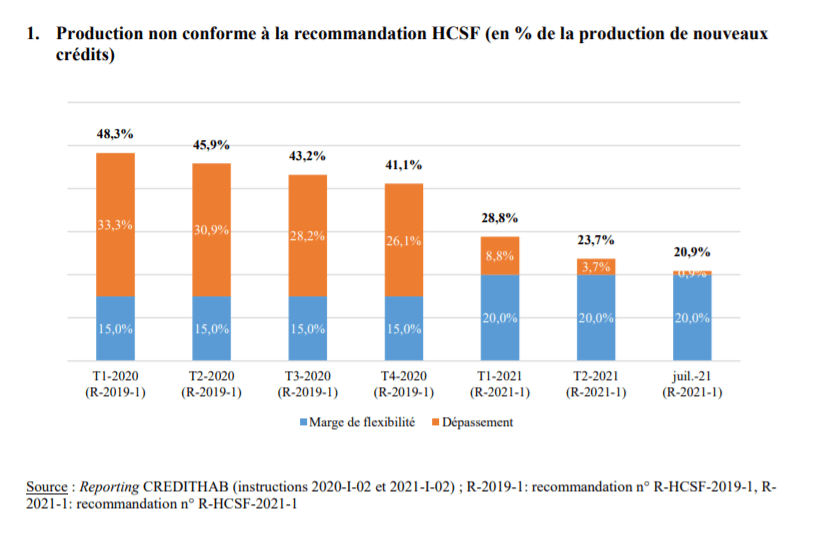

Ces règles sont déjà en vigueur et appliquées par les banques. On le constate dans le bilan de la recommandation publié par le HCSF avec la réduction significative des indicateurs de non conformité depuis l'entrée en vigueur de ces consignes.

Un certain rééquilibrage est constaté, avec une baisse importante de la production de crédits immobiliers dépassant 40% de taux d'effort, passant de 14% au T1 2020 à 10% au T1 2021 et à 7% en juillet.

"La normalisation progressive des conditions d’octroi observée ces derniers trimestres permet de renforcer les fondamentaux du modèle du crédit à l’habitat français et d’en assurer la robustesse. Ces critères renforcent dans la durée la solidité du modèle français de financement de l’habitat tout en confortant un accès large et soutenable au crédit immobilier", estime le HCSF.

"Bon nombre de banques appliquaient déjà les recommandations de façon sérieuse. Une avancée vers des contraintes est une bonne chose pour viser l'harmonisation entre tous les acteurs", confirme Pierre Chapon. Et surtout vers la protection des emprunteurs les plus fragiles.

Il est toutefois important de souligner que le système bancaire français est particulièrement sûr. Ces mesures vont donc dans le bon sens puisqu'elles renforcent les fondamentaux du système qui concernent essentiellement ces 3 aspects de l'emprunt :

la garantie du crédit qui limite les défauts de paiement, 97,5% le sont en 2020,

la sélection des dossiers des emprunteurs et par les banques et par les organismes de cautionnement

l'octroi de crédits immobiliers à taux fixes (plus de 99% de la production en 2020).

En assurant que les crédits immobiliers présentent un taux d’effort maitrisé et des maturités raisonnables, la recommandation assure que le cautionnement et la gestion du risque de taux par les banques restent possibles", selon le HCSF.

Qu'est-ce que ça change pour votre crédit immobilier ?

"La santé du marché immobilier indique que le niveau des règles n'est pas de nature à freiner le marché", rassure Pierre Chapon, co-fondateur de Pretto.

Concrètement, ces mesures peuvent être contraignantes pour vous si votre dossier n'est pas bien préparé ou que votre taux d'endettement est un peu plus élevé que la norme. Mais il existe des solutions pour éviter un refus bancaire.

On vous donne des précieux conseils à appliquer dès maintenant pour votre projet d'achat immobilier.

Quels sont nos conseils pour préparer votre demande de prêt ?

2 - Présenter un dossier solide

3 - Visiter des biens en adéquation avec votre budget

4 - Comparer les banques

5 - Baisser le coût de l'assurance

Pas de panique donc, ces mesures sont déjà appliquées par les banques, sauf pour une partie limitée de la production, et quelques leviers peuvent vous permettre de rentrer dans les clous.

Si votre taux d'endettement est un peu trop élevé, n'hésitez pas à allonger un peu la durée de l'emprunt, rembourser vos crédits en cours ou encore réduire le montant de votre achat.

Vous pouvez également faire jouer la concurrence en contactant un courtier immobilier pour votre crédit immobilier, mais aussi pour votre assurance. On le rappelle, le taux d'endettement maximum de 35% inclut l'assurance emprunteur. Ce qui est un élément à ne pas négliger dans vos calculs...